Töötasu, juhatuse liikme tasu või dividendid — Kuidas kõige mõistlikumalt raha välja võtta?

Kui ettevõte hakkab regulaarselt tulu teenima, tekib ettevõtjal paratamatult küsimus, kuidas oma kasumit kõige otstarbekamalt kasutada. Kolm peamist võimalust on töötasu, juhatuse liikme tasu ja dividendid. Millist neist eelistada ja millised on igal juhul kaasnevad maksukohustused? Vaatame igat valikut lähemalt, jagame praktilisi nõuandeid ning toome näiteid, et valikute tegemine oleks lihtsam.

Töötasu – aktiivse töö eest saadav palk

Töötasu makstakse siis, kui ettevõtte omanik täidab aktiivse tööga seotud ülesandeid. Näiteks kui ettevõtja tegeleb programmeerimise, projekteerimise või muu konkreetse teenuse pakkumisega. Üheinimese ettevõttes läheb enamik tööaega siia valdkonda ja see peaks olema üks väljamakstavatest tasudest.

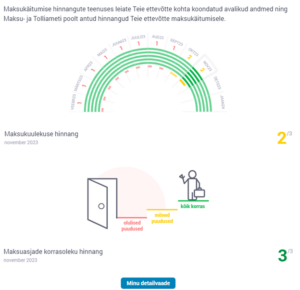

Siiski tekib tihti küsimus – kui suurt töötasu endale maksma peaks? Siin ühest vastust ei ole, sest olukordi on erinevaid. Maksuamet hindab, kas osanikule määratud töötasu vastab samas sektoris ja piirkonnas keskmiselt makstavale tasule. Oluliselt madalamad tasud peavad olema põhjendatud. Valitud ametikoha Eesti keskmist töötasu võrreldakse automaatselt konkreetse töötaja valitud perioodi keskmise tasuga ja kui töötaja tasu on oluliselt madalam keskmisest, ilmub Maksuameti keskkonnas ettevõtte vaates automaatne hoiatus (hinnangute lehel, maksuasjade korrasoleku hinnang, väljamaksete osa). Kollane või punane hinnang ei tähenda, et Maksuamet kohe ühendust võtaks, aga see mängib rolli ettevõtte riskihinnangus ja kui piisavalt palju või olulisi näitajaid ületab teatud piiri, siis on suurem võimalus sattuda uurimise objektiks. Muud riskihinnangu näitajad on näiteks deklaratsioonide õigeaegne esitamine ja maksude õigeaegne tasumine.

NB! Siinkohal on hea teada, et kui oled töötamise registrisse märkinud osalise tööaja, siis automaatselt toimivad hinnangud seda veel mõni aeg tagasi ei osanud arvesse võtta ehk osalise tööaja korral oli hoiatus üsna tõenäoline.

Töölepingu järgi arvestatud tasu korral peaks ettevõtja tundma kolme olulist mõistet:

- netopalk — summa, mille töötaja saab ettevõttest enda pangakontole

- brutopalk — summa, mis lepitakse kokku töölepinguga; see on netopalk pluss töötaja maksud

- palgafond — tööandja palgakulu kokku (ehk kogukulu ettevõttele), netopalk koos kõikide maksudega ehk brutopalk pluss tööandja maksud

Iseenda tööandjana tasub soovitud netopalga juurde välja arvutada kogu palgakulu ettevõtte jaoks. Kui oled spetsialistist teenusepakkuja, siis peaksid arve esitama soovitud palgafond + vajadusel käibemaks. Lisaks võta arvesse, et teenustasu peaks sisaldama ka puhkusetasu ja varu haigushüvitisteks. Arvesta teenustasu juurde ka muud teenusepakkujana kaasnevad kulud (programmid, töövahendid jms), väike puhver ning määra võimalusel lepinguga hinnatõusu kriteeriumid.

Töötasu arvutamise näide

Kui soovid saada 2500 eurot kuus kätte, tuleb 2025. aastal arvestada palgakuluks 4641,20 eurot (kogumispension 6%, tulumaksuvaba miinimumi ei saa sellise summa korral rakendada).

Kui soovid töötada 11 kuud aastas ja olla 1 kuu puhkusel ning saada siiski aastas 12 kuu töötasu, tuleb kuutasu korrutada koefitsendiga 12/11= 1,09. Ehk arve esitamisel peaks enda jaoks neto kuutasu arvutama 2500 * 1,09 = 2725 neto (11 kuu jooksul) ehk kogukuluna 5058,91 eurot + vajadusel käibemaks arvele.

Oluline on ka teada, et töölepingu alusel töötava isiku puhul on ettevõttel kohustus tasuda igakuiselt minimaalset sotsiaalmaksu (v.a erandid). See on oluline olukorras, kus mõni kuu jääb töötasu maksmata, siis minimaalse sotsiaalmaksu kohustus on endiselt. Samas, kui jääd väljamaksega lihtsalt hiljaks ja teed kaks makset ühes kuus, siis saab varasema kuu eest tasutud minimaalse sotsiaalmaksu ikkagi arvesse võtta. Ilmselt vajab üksikettevõtja siinkohal küll raamatupidaja abi. 2025. aastal on minimaalse sotsiaalmaksu määr 270,60 eurot.

Juhatuse liikme tasu – vastutuse eest ettevõttes

Juhatuse liikme tasu makstakse juhatuse liikme kohustuste täitmise eest, nagu ettevõtte juhtimine ja arendamine. Tasu arvutatakse sotsiaalmaksu ja tulumaksuga, kuid juhatuse liikme tasult ei pea maksma töötuskindlustusmakseid (töötaja 1,6%, tööandja 0,8%), mis annab väikese kokkuhoiu maksukohustuselt.

Samuti on oluline maksunüanss, et juhatuse liikme tasult arvestatakse sotsiaalmaks alati tegelikult makstud summalt, mitte miinimummääralt. Seega kui mõnel kuul jääb väljamakse tegemata, siis minimaalset sotsiaalmaksu tasuma ei pea, aga kui selle tasu maksmisega on seotud ettevõtja ravikindlustus, siis tuleb olla tähelepanelik (vt eraldi lõik allpool).

Dividendid – passiivse tulu allikas

Dividendid on omaniku tasu ettevõtte kasumilt, kuid neid võib maksta ainult siis, kui ettevõte on olnud kasumlik ning vajalikud tingimused on täidetud. Osanikul on õigus dividendile, kuid dividend ei tohi asendada aktiivse töö tasu.

Dividendide väljamakse on lubatud, kui täidetud on järgmised eeldused:

-

osaühingu osakapital peab olema täielikult sisse makstud;

-

majandusaasta aruanne peab olema kinnitatud;

-

dividende võib välja maksta ainult majandusaasta aruandest näidatud jaotamata puhaskasumi summa ulatuses;

-

dividendi väljamaksed ei tohi raskendada ettevõtte maksevõimet;

-

dividende ei tohi välja maksta, kui ühingu majandusaasta lõppemisel kinnitatud majandusaasta aruandest ilmnev ühingu netovara on väiksem või jääks väiksemaks ühingu varast.

Dividendidelt tuleb tasuda tulumaks. Tulumaksu määr on netodividendide summa * 0,282.

Seaduses sätestatud tulumaksumäär on 22%, see kehtib brutosummale ehk netodividendid + tulumaks. Kui soovid arvutada maksusummat netodividendidelt ehk sellelt summalt, mille saad kanda oma pangakontole, siis tee tehe netosumma x 22/78 = 0,28205.

Näiteks soovid 2025 märtsis netodividendidena saada kätte 1000€, siis makskulu on 1000 x 0,28205 = 282,05 €. See tuleb deklareerida ja tasuda Maksuametile väljamakse tegemise kuule järgneva kuu 10. kuupäevaks ehk 10. aprilliks.

Kui soovid, et ettevõtte kogukulu dividendide osas oleks 1000€, siis saad endale välja maksta 1000 – (1000 x 0,22) = 780 €.

Lisaks on hea teada, et dividendide tulumaks arvestatakse jooksva aasta kuluks ehk kui soovid välja maksta kogu eelneva jaotamata kasumi, siis sellelt arvestatud tulumaks läheb käesoleva aasta kuluks ja suuremate summade korral võib oluliselt mõjutada sinu ettevõtte näitajaid.

Ravikindlustus

Erinevate tasude vahel valimisel on oluline tähele panna ka erinevusi ravikindlustuse tingimustes töötasu ja juhatuse liikme tasu osas. Ravikindlustus tekib töötasu korral töötamise registri kande tegemisega 14 päeva jooksul sõltumata reaalselt tasutud sotsiaalmaksust ja töölepinguga töötamisel kaasneb ettevõttel minimaalse sotsiaalmaksu kohustus (v.a erandid). Tihtipeale arvatakse ekslikult, et ravikindlustus töölepingu puhul on sõltuvuses reaalselt makstavatest maksusummadest. Ravikindlustus lõppeb 2 kuud pärast töötamise lõppemist.

Juhatuse liikme tasu korral hakkab ravikindlustus kehtima maksudeklaratsiooni (tulu- ja sotsiaalmaksu deklaratsioon ehk TSD) esitamise tähtpäevast järgmisel päeval, kui inimese eest on deklareeritud sotsiaalmaksu vähemalt miinimumkohustuse (2025. a ulatuses 270,60 eurot), mis eeldab minimaalset juhatuse liikme brutotasu 820 eurot (kogukulu 1090,60 €) ehk 601,22 eurot netos (kui kogumispension 6% ja maksuvaba tulu ei). Juhatuse liikme tasu korral kehtib ravikindlustus töötamise ajal, kui iga kuu deklareeritakse inimese eest sotsiaalmaksu miinimumsumma. Ravikindlustus lõpeb 1 kuu pärast sotsiaalmaksu deklareerimata jätmist.

III pensionisammas – maksusäästlik võimalus

Kui sul on olemas III pensionisammas (näiteks madalate tasudega indeksfondis) ja maksad endale ettevõttest töötasu või juhatuse liikme tasu, siis on maksuoptimaalsem teha sissemakseid kolmandasse pensionisambasse otse ettevõtte kontolt. Nii hoiad ära tulumaksu tagasisaamise viiteaja, sest ettevõttelt otse töötaja pensionisambasse tasutud summalt ei arvestata (piirmäärade ulatuses) tulumaksu.

Tavalisel viisil tegutsedes saad endale maksujärgse netopalga (tulumaks on kinni peetud), investeerid selle eraisikuna III sambasse ja saad tulumaksu tagasi alles tuludeklaratsiooniga.

Kui ütled oma ettevõtte raamatupidajale, et soovid teha makseid ettevõttest otse III pensionisambasse, siis hea raamatupidaja arvutab sulle vajalikud summad välja ja lisab aasta jagu (või vastavalt kokkuleppele) palga, pensionisamba ja palgamaksude maksed panka kinnitamiseks. Sinu ülesandeks on need maksed pangas kinnitada (ülekanne toimub valitud tuleviku kuupäeval) ja kindlustada, et valitud päeval on kontol raha olemas. Nii on sinul ettevõtjana sellega väga vähe muret ja saad keskenduda oma põhitööle.

Levinud tasustamise juhtumid ja maksuriskid

Maksuriskid kaasnevad selliste ettevõtetega, mis ei tasu õiget liiki ja turutingimustele lähedast tasu. Tavaline on juhtum, kus väikeettevõtja saab põhitöökohast töötasu ja oma ettevõttest tehtava aktiivse töö eest tasu ei maksa. Mõnikord on ettevõtja otsustanud ravikindlustuse tagamiseks registreerida end ettevõttesse töölepinguga tööle, kui tasutakse ainult kohustuslik minimaalne sotsiaalmaks. Samuti valitakse mõnikord skeem, kus ei arvestata isiku aktiivse töö panust ettevõttes ja makstakse (põhjuseta) turutingimustest oluliselt madalamat tasu, et säästa maksusummalt. Nende variantide juurde käib vahel ka erinevas määras dividendide maksmine.

Kõikide nende variantide puhul tuleb ettevõtjal arvestada maksuriskiga. Nimelt võib Maksuamet uurimise tulemusena valet liiki tasud (näiteks juhatuse liikme tasu või dividendid) ümber arvestada töötasuks ja nõuda sisse lisanduvad töötasu maksud. Siinkohal on oluline teada, et deklareeritud andmete kontrollimise õigus on 3 aastat peale deklaratsiooni esitamise tähtaega ja põhjendatud maksupettuse kahtluse korral kuni 5 aastat. Samuti kaasneb deklaratsioonide parandamisega hilinenud maksude tasumiselt arvestatud intress 21,9% aastas ning intressisummale lisanduv tulumaks netosummalt 28,205%.

Samuti tasub teada, et Eesti Maksuamet on tegelikult mõistliku lähenemisega ja praktikas pigem juhitakse maksuriski olukorrale enne tähelepanu ja antakse võimalus oma maksukäitumist paradada. Maksumenetlust kasutatakse esimese variandina, kui maksuriski summad on piisavalt suured (näiteks kui on kahtlus kinnisvaraga seotud tehingute maksustamise osas).

Lisalugemist pakub Maksuameti leht “Kuidas hoida oma maksuasjad korras?” Näiteks üks soovitus on tutvuda oma ettevõtte maksukäitumise hinnangutega (näide allpool) regulaarselt Maksuameti keskkonnas. Sealt on võimalik tuvastada Maksuameti poolt välja toodud riskikohtadega (nt madala keskmise tasuga) ja järgida seal toodud juhiseid. Nii on ettevõttel võimalik maandada maksukontrolli ja täiendava maksukohustuse riski.

Kui tegemist on üheinimese ettevõttega ja osutatakse peamiselt teenust ühele kliendile, siis tasub tutvuda materjalidega lehel “Teadmiseks tööjõumaksude tasumisel” ja osaga “Tegeliku töösuhte varjamine“.

Näited maksukoormuse erinevustest

Näide 1 — õiglane töötasu ja dividendid

Seadusekuulekas ettevõtja määrab endale aktiivse töö eest töötasu sama valdkonna keskmise tasu lähedale. Tasumisele kuuluvate maksude mõttes on see kahtlemata kõige kulukam. Dividende tasutakse sellisel juhul tavaliselt kord aastas pärast majandusaasta aruande kinnitamist ja tulemuste selgumist.

Näiteks määrad endale täistööajaga IT spetsialisti tasuna 3000 eurot neto kuutasu. Kogukulu ettevõttele on 5569,43 eurot (kui kogumispension 6% ja maksuvaba tulu ei saa rakendada), brutotasu oleks 4162,5 eurot ehk maksudena tasutakse Maksuametile 2569,43 eurot kuus.

Kui soovid teada maksimaalset võimalikku dividendide summat, mille saad oma ettevõttest endale tasuda, siis tuleb vaadata ettevõtte bilanssi. Kui sul on ligipääs oma ettevõtte raamatupidamise andmetele (see võiks vaikimisi igal ettevõtjal olemas olla), siis võta lahti möödunud majandusaasta lõpukuupäeva (nt 31.12.202x) bilanss ja selle lõpuosas leia read “eelmiste perioodide jaotamata kasum” ja “aruandeaasta kasum”. Liida need summad ja see on maksimaalne netodividend, mille saad ettevõttest enda isiklikule pangakontole kanda. Arvesta, et pärast väljamakset jätkuks raha ka tulumaksu tasumiseks järgmise kuu 10. kuupäeval (tulumaks = netodividend * 0,28205).

Näide 2 — juhatuse liikme tasu ja dividendid

Kui sarnaselt eelmisele näitele on spetsialistist ettevõtja valik tasuda endale 3000 eurot netos, siis juhatuse liikme tasu korral on kogukulu ettevõttele 5441,89 eurot (sääst võrreldes tasuga 127,54 eurot), brutotasu 4091,65 eurot ja maksusumma Maksuametile 2441,89 eurot.

Dividendide arvutuskäik on sama eelmise näitega: ettevõtte jaotamata kasum on maksimaalne netodividendide summa ja lisandub tulumaks netodividendid * 0,28205.

Näide — miinimumpalk ja dividendid

Väikeettevõtjatel on vahel kasutusel endale tasu maksmise skeem, kus tasutakse miiniumpalk ravikindlustuse saamiseks ja lisanduvad dividendid vajaminevas summas. Arvutame ettevõtte maksukoormuse miinimumpalga ja 1000 eurot neto dividendide korral. 2025. aastal on miinimumpalk 886 eurot bruto (neto 638,55 eurot, kui kogumispension 6% ja maksuvaba tulu ei), kogukulu ettevõttele on 1185,47 eurot. Dividendidelt tuleb tasuda 1000 * 0,28205 = 282,05 eurot tulumaksu. Maksukoormus kokku tuleb 1185,47 – 638,55 + 282,05 = 828,97 eurot ja netotulu kokku on 1638,55 eurot.

Kuidas oma ettevõtte jaoks sobiv tasu valida?

Oluline on valida sobiv tasu liik ja kombinatsioon, et vähendada maksuriske ja optimeerida maksukoormust. Kuigi maksude optimeerimise vaatest tuleb maksukulu mõistlikum, kui kõige kõrgemalt maksustatud tulu ehk töötasu oleks võimalikult väike, siis tuleks maksuriski minimeerimiseks tavaliselt üksikettevõtjal tasuda siiski mõistlikus osas töötasu, millele võib lisanduda tavaliselt väiksemas mahus juhatuse liikme tasu ja mitte igakuiselt tasutav dividendimakse. Siin on mõned sammud, mis aitavad teha parima otsuse:

- Tutvu Maksuameti palgastatistikaga

- Arvesta teguritega, mis võivad mõjutada tasu suurust

- Vali sobiv tasu liik ja arvesta koormusega.

Kokkuvõttes on tasustamise küsimus iga ettevõtja jaoks oluline ja see tasub hoolikalt läbi mõelda.

Võta meiega julgesti ühendust, kui soovid sel teemal nõu pidada.

Kui aga otsid enda ettevõttele sobivat raamatupidamise teenusepakkujat, siis soovitame vaadata lühemat juhendvideot, pikemat video-podcasti või lugeda artiklit, mis aitab sul kindlasti teha parema valiku:

Artikkel: Kuidas valida raamatupidamise teenusepakkujat?

Video-podcasti episoodi leiad siit.

Lühemat juhendvideot saab vaadata siit:

Martin / Nordfinance